Нацбанк обязал финансистов тщательнее следить за своими клиентами. Как они проводят валютообмен, сколько времени находятся в банковских хранилищах (когда арендуют сейф) и в каком эмоциональном состоянии – насколько сильно нервничают в банке.

Критериев и требований великое множество. Все они были утверждены постановлением №65, которое вступило в силу 22 мая 2020 года и которое в банках изучают уже неделю: документ на 192 страницы, и финансистам дали время до конца этого года, чтобы внедрить его в свою текущую практику.

Постановление НБУ №65 заменило более старый документ регулятора – постановление №417 от 25 июня 2015 года и семь других вспомогательных подзаконных актов Нацбанка по финансовому мониторингу. Они были привязаны к старому закону по финмону. Но, после того как с 28 апреля заработал новый закон, нормативную базу пришлось переписывать.

В народе этот закон запомнили как закон о "5 тысячах гривен", поскольку он запрещает делать анонимные денежные переводы более чем на 5 тыс. грн. Для таких проводок нужно предъявить документы либо воспользоваться банковской картой (при ее помощи происходит идентификация человека).

Также новым документом повышается планка по финансовому мониторингу: если ранее людям и компаниям нужно было объяснять происхождение и назначение платежей на сумму свыше 150 тысяч гривен, то теперь – от 400 тысяч гривен.

На финансовом рынке ждали, что Национальный банк поменяет свою нормативку уже с 28 апреля, однако чиновники припозднились и выдали новый документ лишь в конце прошлой недели. Из-за этой медлительности у людей и бизнеса возникали недопонимание и настоящие проблемы при обслуживании в банках, о которых уже писали СМИ.

Рынок месяц жил на грани старых и новых правил, а теперь появились новые единые требования. Они изложены в вышеупомянутом постановлении НБУ №65, и редакция их проанализировала вместе с экспертами.

Новые критерии для финмониторинга

Самое интересное в новом постановлении по финмону оказалось в конце. В приложениях, в которых были перечислены признаки/критерии/индикаторы финансовых операций, по которым банк должен относить их к числу подозрительных либо сомнительных. Для финансистов составили огромные списки с детальными описаниями: более 70 пунктов с большим количеством подпунктов. Для разных клиентов (физлица, физлица-предприниматели, юрлица) и для разных видов услуг.

Под них банки перепишут свои внутренние правила. Как только операция либо сам клиент квалифицируется как подозрительный или сомнительный, то ему отказывают в обслуживании. Это значит, что:

операция будет остановлена;

средства на счете заблокированы (до выяснения всех обстоятельств);

счет может быть закрыт;

человек или компания попадут в своего рода "черные списки". То есть их не будут обслуживать в конкретно взятом банке, и о них сообщат коллегам (другим банкам и финучреждениям) в рамках обмена информации по финансовому мониторингу. Те также могут отказывать в обслуживании;

если сумма операции превышает 400 тысяч гривен или выглядит, как преступная, то о ней обязательно сообщат в Госфинмониторинг. А тот, после своей проверки, передаст данные для открытия дела в правоохранительные органы (СБУ, НАБУ, Прокуратуру, ГБР и пр.).

По новому документу, повод для всего этого может возникнуть в совершенно простой житейской ситуации. Достаточно, чтобы клиент-физлицо или предприниматель не нашел взаимопонимания с менеджером банка или поспорил с ним.

По новому документу, поводом для формирования репутации "подозрительных/сомнительных" операций могут стать эмоции или банальная медлительность. Например, если человек более чем на 15 минут задержится в банковском хранилище, когда будет пользоваться там своей депозитной ячейкой.

Проанализировав более 70 разных сомнительных признаков, сформулированных НБУ (полностью их перечень мы приводим в конце статьи), редакция выделила самые необычные или откровенно нелепые. Вышло 10 пунктов:

Клиент (представитель клиента) нервничает без видимых причин или проявляет нетипичное поведение.

Клиент (представитель клиента) настаивает на срочности проведения финансовой операции, демонстрируя нервное поведение, без наличия очевидных на то причин (оснований).

Клиент необычно и чрезмерно оправдывает или объясняет финансовую операцию, подчеркивая отсутствие каких-либо связей с незаконной деятельностью.

Клиент постоянно настаивает на обслуживании у одного работника банка, даже если это обычные операции и/или прекращает осуществлять финансовые операции через банк на период отсутствия конкретного работника.

Клиент проводит необычно долгое время в хранилище с банковскими ячейками (более 15 минут);

Клиент (представитель клиента) отменяет проведение запланированной финансовой операции после того, как банк спросил у него соответствующие подтверждающие документы и/или разъяснения.

Клиент вносит значительные суммы средств наличными, источником происхождения которых отмечает выручку от продажи активов, однако не может это подтвердить документально.

Клиент возвращает просроченный уже длительное время кредит средствами, источники происхождения которых непонятны.

Обеспечением по займу в значительной сумме, предоставляемой клиенту, есть средства, размещенные им на депозит.

Клиент посещает хранилище перед тем, как внести наличные на счет, открытый в том же банке, где он пользуется услугами сейфа.

"Ряд пунктов действительно удивили. Такие, например, как 15-минутное нахождение человека в хранилище. За ним нужно следить/засекать время и как-то его ограничивать, хотя он имеет право свободно пользоваться своим имуществом – содержимым ячейки. Странно было увидеть и такой субъективный момент, как эмоции. Понятно, что если человек начнет вести себя неадекватно и кричать в отделении, то охрана его выведет, ведь это ЧП в части безопасности. Но стоит ли это вносить в признаки сомнительности операций – не уверен. Надо понимать грань между понятной обеспокоенностью человека за свои деньги или бизнесмена за предприятие – и злоупотреблениями. Менеджеры банков – не психологи, им не всегда хватает квалификации, чтобы отработать финмониторинг по финансовым характеристикам. А тут все еще сильнее усложнили. Может быть недопонимание", – прокомментировал ситуацию финансовый аналитик Василий Невмержицкий.

Еще один очень показательный момент это то, что финансовую операцию посчитают подозрительной, если человек станет ее оправдывать. Этот пункт появился в постановлении после публикации нового закона о финмониторинге – людям посоветовали обо всем предупреждать банкиров. Особенно если готовится нетипичная операция.

Скажем, украинец получал зарплату на 10-12 тыс. грн, и она падала ему на зарплатную карту – банк регулярно видел его небольшие доходы. А тут человек решил продать квартиру, доставшуюся ему по рождению, и купить новую.

Покупатель жилья отправит ему на счет огромную сумму денег – больше 400 тысяч грн. Раньше у него был шанс заранее уведомить об этом банк и принести все документы – купчую и т. д. А теперь такое заблаговременное информирование могут квалифицировать как оправдание, и деньги все равно заблокируют. Значит, купить быстро новое жилье он не сможет. Банк имеет право до 30 дней блокировать деньги на счете, пока будет проводить свою проверку по финансовому мониторингу.

Как договариваться с банком

Это, конечно, не значит, что к каждому украинцу теперь будут придираться в банках по любому поводу, и там больше нельзя будет нормально обслуживаться. Но точно выросли риски получить проблемы, чреватые блокировками денег и закрытием счета после нового постановления Нацбанка.

В самих банках, конечно, призывают не паниковать и стараться спокойно объяснять ситуацию в каждом отдельно взятом случае.

"Будьте прозрачными, открытыми к сотрудничеству с вашим банком, тогда никакие изменения или усиления законодательства не повредят бизнесу или спектру желаемых услуг", – советует директор департамента комплаенс-контроля Пиреус Банка Любовь Литовчак.

Залогом успеха и взаимопонимания с банком эксперты считают то, что они называют первичным финмониторингом. Когда впервые приходите в банк и рассказываете о себе и своих финансах менеджеру. Рекомендуют рассказать побольше, даже наперед – какие операции вы планируете проводить в будущем. Чтобы, когда сделаете это впервые, банк не назвал это нетипичной проводкой для конкретного человека или бизнеса и не заблокировал ее.

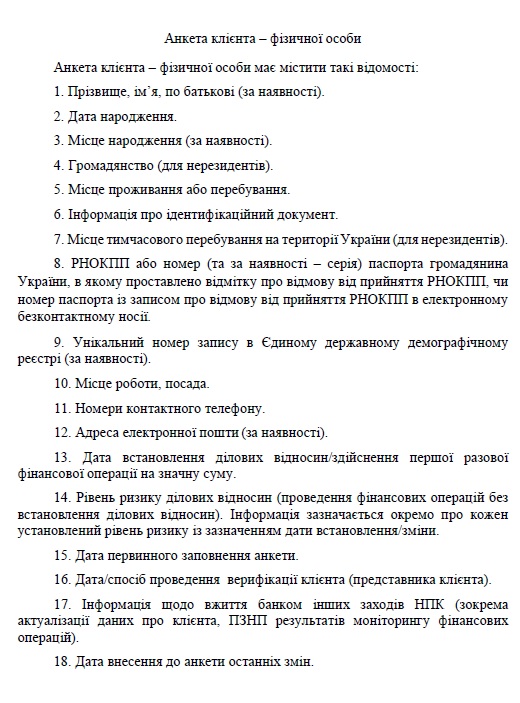

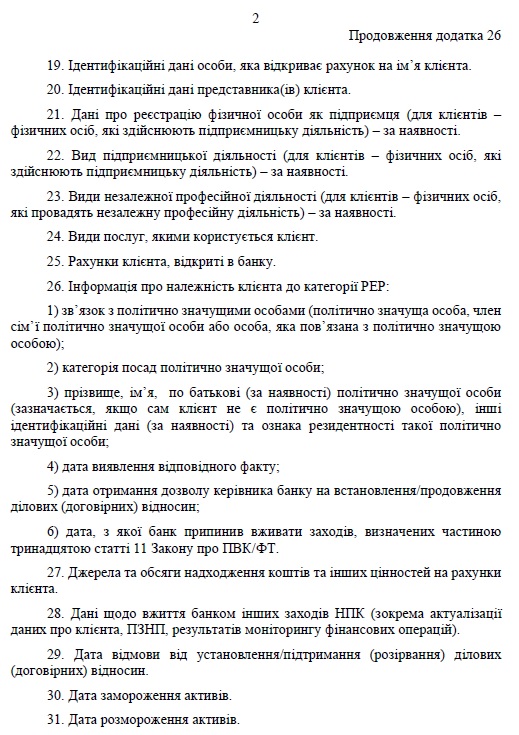

Нацбанк в новом постановлении выдал минимальный список вопросов, на которые должен ответить клиент при открытии счета. Для всех категорий – физлица, физлица-предпринимателя (ФЛП, ФОП – укр.). Редакция публикует пример с физическим лицом. Меньше вопросов в опроснике каждого отдельного банка быть не может, только больше.

"Я бы посоветовал в первую очередь избегать самой возможности появления конфликтных ситуаций с банками при выполнении ими функций первичного субъекта финансового мониторинга. Потому что последствия таких конфликтных операций могут быть не очень приятными для клиента: от блокировки операций и средств на счетах до полного прекращения обслуживания и разрыва деловых отношений с банком. И, как правило, такие конфликтные ситуации могут возникать по причине непонимания банком сути совершаемых клиентом финансовых операций, их несоответствия имеющимся у банка знаниям о клиенте", – прокомментировал редакции ситуацию начальник юридического управления Банка Кредит Днепр Александр Ярецкий.

Торговцы переходят на наличные

Людей и бизнес, по новому постановлению Нацбанка, будут тщательнее проверять на предмет происхождения денег и их денежных проводок. Нужно быть готовыми к тому, что станут больше задавать вопросов по целесообразности сделок, о получателях денег, контрагентах.

"Есть опасения, что клиенты из-за этого решат реже пользоваться банковскими услугами. Не хотелось бы, чтобы банки растеряли то, что было достигнуто – люди, действительно, стали чаще пользоваться счетами и платить картами, что очень позитивно. Важно, чтобы не разочаровались. Потому банкам нужно повышать качество менеджмента и его образование, чтобы финмониторинг применялся взвешенно и не мешал клиентам работать. Хотя первые негативные сигналы все же есть. Предприниматели рассказывают, что стали чаще просить покупателей платить не картами, а наличными. Чтобы меньше проводок "светить" на счетах. Негативное явление, не хотелось бы, чтобы оно стало распространенным", – говорит Василий Невмержицкий.

Кстати, постановлением №65 ужесточаются требования к подразделениям банков по финансовому мониторингу. Требуется, чтобы они стали максимально обособленными – чтобы находились в отдельных помещениях. А также, чтобы больше следили за менеджментом своего банка. Вдруг какие-то сговоры прощупают или злоупотребления и подыгрывание подозрительным клиентам. Из внутренних финмонщиков сделают такую себе "внутреннюю безопасность", чуть ли не как в полиции.

Раскрыли секретные критерии

В то же время банкиры уверяют, что в новом постановлении регулятора есть не только плохое. Говорят, что благодаря ему при помощи BankID НБУ в режиме видеотрансляции можно будет без посещения банковских отделений открывать счета, на удаленке. Отработанного механизма пока нет, но разработки ведутся.

"Положением вводится возможность удаленной идентификации и верификации клиентов, что даст возможность их полноценного удаленного обслуживания. Пока это новации, и есть ряд сомнений технического и процедурного порядка в их работоспособности на практике. Но уже хорошо, что эти возможности появились и могут быть проверены и адаптированы на практике", – сказал Александр Ярецкий.

В целом многие в банках удивились тому, что Нацбанк открыто опубликовал в постановлении признаки рисковости операций и поведения клиентов. Обычно такие вещи описываются во внутренних документах, на них ставят гриф "для служебного пользования" и не разглашают. Ведь клиент, если он действительно преступник и задумает что-то противозаконное, может хорошенечко подготовиться и обойти все нужные критерии. Его даже профессиональный специалист банка по финмону не раскусит. Это как дать детальную карту денежного хранилища грабителю банка.

В самом Национальном банке о новом документе по финмониторингу пока дали лишь общую информацию и наиболее проблемные моменты еще не комментировали. Редакция направила на этот счет официальный запрос в НБУ и пока не получила на него ответа. Но будет отслеживать эту тему и информировать читателей.

Ниже мы приводим полный список индикаторов подозрительности финансовых операций, утвержденных постановлением правления НБУ №65 от 19.05.2020

I. Индикаторы, касающиеся деятельности или поведения клиента

1. Клиент (представитель клиента) не может понятно объяснить, в чем заключается его деловая деятельность (характер деятельности).

2. Клиент (представитель клиента) не желает или отказывается предоставлять информацию, нужную для принятия мер надлежащей проверки, предоставляет ее в недостаточной степени или предоставляет сомнительную информацию, которую трудно проверить.

3. Существуют основания подозревать, что предоставленные информация/документы для НПК (надлежащая проверка клиента) содержат ложные или поддельные сведения (в частности, очевидны значительные несоответствия, допущены существенные ошибки).

4. Невозможно связаться с клиентом (представителем клиента) с помощью предоставленных им данных, в частности по адресу местонахождения, жительства или по указанному номеру телефону и электронной почте (особенно в короткие сроки после предоставления такой контактной информации).

5. Клиент имеет большое количество счетов или платежных карт, потребность в которых непонятна или не соответствует его бизнес-потребностям.

6. Клиент (представитель клиента) нервничает без видимых причин или проявляет нетипичное поведение.

7. Клиент демонстрирует необычную заинтересованность требованиями законодательства в сфере ПВК/ФТ (предотвращение и противодействие легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения) и внутренней системы ПВК/ФТ банка (в частности, внутренних документов банка по вопросам ПГК/ФТ).

8. Клиент (представитель клиента) отменяет проведение запланированной финансовой операции после того, как банк спросил у него соответствующие подтверждающие документы и/или разъяснения.

9. Клиент (представитель клиента) настаивает на срочности проведения финансовой операции, демонстрируя нервное поведение, без наличия видимых на то причин (оснований).

10. Клиент (представитель клиента) предлагает деньги, подарки или другой вид благодарности работнику банка за проведение финансовой операции необычным или подозрительным образом.

11. Информация, предоставленная клиентом (представителем клиента), противоречит той, что содержится в публичных источниках.

12. Финансовые операции по счету физического лица не отвечают риск-профилю клиента (в частности возрасту, профессии, доходам).

13. Клиент демонстрирует незнание информации, которая касается финансовых операций по его собственному счету, и или/не может объяснить их смысл.

14. Клиент необычно и чрезмерно оправдывает или объясняет финансовую операцию, подчеркивая отсутствие каких-либо связей с незаконной деятельностью.

15. Характер финансовой операции и/или обстоятельства, при которых она инициируется, дают основания полагать, что она осуществляется от имени и/или в пользу другой стороны, лица, которое не известно банку.

16. По счету клиента – субъекта хозяйствования не уплачено никаких или уплачены в незначительном размере (в размере, который очевидно не соответствует объемам проведенных финансовых операций) обязательных платежей, присущих обычной хозяйственной деятельности (например, платежи за аренду помещений, оплата коммунальных услуг, налогов в бюджет).

17. Счетами нескольких клиентов, между которыми нет логически объяснимых взаимосвязей, управляет один и тот же представитель.

18. Представитель клиента ‒ физического лица не имеет четких и понятных отношений с клиентом (например, лицо не является родственником, членом семьи, адвокатом).

19. Подавая заявку на получение платежной карты по почте, клиент указывает адрес, который неизвестен банку.

20. Представители клиента ‒ субъекта хозяйствования максимально избегают контактов с сотрудниками банка (посещения отделения банка), даже когда при обычных условиях проведения финансовой операции это было бы для них гораздо удобнее.

21. Есть явные признаки того, что другие лица контролируют проведение финансовой операции (клиент читает все с заметок или телефона или другие лица следят за клиентом в помещении отделения или оставаясь снаружи).

22. Цель или мотивация открытия счетов нерезидентами в Украине являются неубедительными или непонятными.

23. Клиент постоянно настаивает на обслуживании у одного работника банка, даже если это обычные операции, и/или прекращает осуществлять финансовые операции через банк на период отсутствия конкретного работника.

II. Индикаторы, касающиеся финансовых операций клиента

24. Клиент (юридическое лицо-резидент) регулярно перечисляет деньги иностранной компании, которая имеет счет в банке Украины [клиент (юридическое лицо-нерезидент, имеющий счет в банке Украины) регулярно получает деньги от юридического лица-резидента].

25. Длительное время наблюдается аналогичная тенденция относительно объема дебетовых и кредитовых финансовых операций по счету клиента в течение одного дня (непривычно быстрое прохождение средств через счет, то есть незначительное сальдо на начало и конец дня и большие ежедневные обороты денежных средств по счету).

26. Проведения нескольких финансовых операций клиентом в течение одного дня в одном отделении, но с очевидной попыткой обслуживаться у разных работников банка (клиентского менеджера или кассира).

27. Финансовая операция/совокупность связанных между собой финансовых операций, не является характерной/характерными для обычной деятельности клиента (например, цели, тип и объем операции), а предоставленные объяснения не являются аргументированными.

28. Регулярные переводы средств со счета клиента ‒ юридического лица на личный счет работника или лиц, связанных с работником, и наоборот (кроме переводов, связанных с выплатой заработной платы, социальных выплат и других обязательных платежей).

29. Контрагентами клиента являются лица, в отношении которых у банка есть негативная информация [в частности лица, которым банк отказал в установлении (поддержании) деловых отношений в связи с присвоением неприемлемо высокого риска ВК/ФТ (легализация (отмывание) доходов, полученных преступным путем, финансирования терроризма и/или финансирования распространения орудия массового уничтожения)].

30. Произошли значительные изменения в объемах финансовых операций, совершаемых по счетам клиента.

31. Осуществление предварительной оплаты по внешнеэкономическим (импортным) контрактам в случае наличия информации из открытых источников о невыполнении нерезидентом своих обязательств по другим внешнеэкономическим договорам.

32. Проведение расчетов по внешнеэкономическим контрактам (экспортно-импортными) на условиях предоплаты, по которым не состоялась поставка товаров в установленные в таких договорах сроки.

33. Клиент регулярно осуществляет или получает значительное количество переводов без открытия счета.

34. Регулярное получение средств из-за рубежа и/или перевод денежных средств за границу, если цель таких переводов является неочевидной или совокупность таких финансовых операций носит необычный характер.

35. Переводы за пределы Украины, которые осуществляются несколькими различными клиентами в один день или в течение трех дней, имеют признаки связанности (в частности похожи по сумме, именам отправителя/получателя, тестовым вопросам, текстами бесплатных сообщений и странами (территориями) получателей.

36. Кажется, что отправитель перевода не знает получателя, которому отправляет перевод, или получатель не знает отправителя перевода.

37. Значительное количество личных счетов и/или счетов субъектов хозяйствования и/или счетов неприбыльных (в том числе благотворительных) организаций используются для сбора и дальнейшего перевода средств небольшому количеству получателей-нерезидентов.

38. Банк-корреспондент или банк получателя платежа отказал в исполнении платежа клиента и вернул средства на счет клиента.

39. Перевод поступает от СПФМ (субъект первичного финансового мониторинга), о котором известно, что он не предоставляет информацию о плательщике и/или получателе без надлежащего обоснования.

40. Клиент получает на свой счет много наличных или безналичных платежей на незначительные суммы, которые впоследствии агрегируются и большой суммой перечисляются другому клиенту.

41. Оборот по счету клиента (юридического лица) в основном состоит из дебетовых безналичных платежей и кредитных наличных выплат.

42. Проведение клиентом финансовых операций в крупном объеме с наличностью, не связанных с основным видом деятельности клиента, и/или проведение значительного количества операций с использованием карточных счетов.

43. Проведение так называемых поворотных переводов, то есть когда средства, полученные от лица иностранного государства (территории), сразу перечисляются другому лицу из того самого государства (территории) или на счет отправителя в другом государстве (территории).

44. Переводы направляются для выплаты в отделениях, расположенных очень близко к границам стран с повышенным риском терроризма.

45. Клиент регулярно предоставляет или получает займы от контрагентов, которые не принадлежат одной бизнес-группе компаний.

46. По счету клиента неоднократно проводимы финансовые операции по договорам уступки прав требования (перевода долга).

47. Значительная доля расходных операций клиента ‒ финансовой компании связана с подкреплением кассы финансовой компании наличными на основании заключенных финансовой компанией с банком договоров инкассации (с целью дальнейшей выдачи потребительских кредитов физическим лицам наличными из кассы финансовой компании). В то же время значительная доля прибыльных операций по счету такой финансовой компании является оплатой в безналичной форме по договорам факторинга, перевода долга, уступки прав требований и прочее.

48. Перечисление клиентом ‒ финансовой компанией безналичных средств как предоставление потребительских кредитов на текущие счета большого количества физических лиц (в том числе клиентов разных банков) в размерах, существенно превышающих средний размер потребительских кредитов.

49. Несколько физических лиц – клиентов получают на свои счета потребительские кредиты от одной финансовой компании и в течение короткого промежутка времени снимают их наличными. Потребительские кредиты выдаются на значительные суммы (ориентировочно несколько миллионов гривен одному физическому лицу) и/или на короткий срок пользования. По счетам клиентов в банке нет операций по погашению потребительских кредитов на счета финансовой компании. Имеющаяся в банке информация о финансовом состоянии клиентов свидетельствует, что такие физические лица не имеют достаточных финансовых возможностей для погашения полученных краткосрочных кредитов.

50. Физическое лицо получает на свой счет денежные средства в качестве кредита на сумму, что явно существенно превышает ее финансовые возможности в части возврата такого кредита. В дальнейшем задолженность оплачивается или юридическими лицами по договорам перевода долга/договорам поручительства, или непосредственно физическим лицом-заемщиком, однако за счет средств, которые не являются его собственными доходами, а поступают от юридических лиц (например, финансовая помощь).

51. Государственные средства (пожертвования) являются основным источником поступлений на счета неприбыльной организации.

52. Регулярное проведение по счету клиента ‒ страховой компании финансовых операций в большом объеме, подтверждающие документы, информация о которых свидетельствуют о наличии таких признаков:

1) заключения договоров страхования/перестрахования на очевидно невыгодных условиях для сторон таких договоров, а также существенные изменения основных условий договора страхования/перестрахования, в частности в течение короткого периода времени;

2) увеличение без очевидной необходимости страховой суммы, установленной при заключении договора страхования;

3) заключение договоров страхования/перестрахования со страховыми суммами, размер которых не соответствует потенциальному риску;

4) уплата страховых взносов и/или премий в размерах, превышающих размеры страховых взносов и/или премий, определенных договором страхования;

5) страхование имущества, общая стоимость которого не соответствует финансовому состоянию клиента;

6) наступление страхового случая в коротк

#Первая полоса #Финансы #НБУ #банки #финмониторинг #финансовые услуги #электронные платежи